双色多色注塑模具市场规模分析

一、行业政策环境

(一)国家层面政策

《中国制造2025》将精密模具列为“工业强基”工程核心内容,明确推动模具行业技术升级,重点发展高精度、长寿命模具,提升基础零部件可靠性。《产业结构调整指导目录(2024年本)》将超大型一体化压铸模具(半周长度>4500毫米)、智能复合材料模具等列为鼓励类产业,支持高端模具研发。鼓励发展数字化设计制造技术,如CAD/CAM/CAE自主软件应用,通过专项基金、税收优惠等政策推动国产软件迭代,减少对国外技术依赖。《碳达峰碳中和行动方案》引导模具企业采用绿色制造技术,推动多材料复合模具研发,满足轻量化、高耐磨性需求。支持模具行业向智能化、绿色化转型,例如通过《“十四五”智能制造发展规划》推动模具生产线智能化改造。《外商投资产业指导目录(2015年修订)》将精密模具设计制造列为鼓励外商投资领域,吸引国际先进技术落户。

(二)地方层面政策

河南省发布《河南省加快材料产业优势再造换道领跑行动计划(2022—2025年)》,重点发展铸造模具、冷热作模具等模具钢,推动高性能材料研发。浙江省在《浙江省高端装备制造业发展“十四五”规划》中提出突破热流道、微发泡等关键技术,建设塑料模具国家质检中心,强化质量标准体系。地方政策支持模具产业集群发展,如长三角、珠三角、环渤海三大集群贡献超七成产值,中西部地区通过政策扶持承接产业转移,形成“东部研发+中西部制造”协同模式。推动模具供应链平台建设,例如浙江省鼓励模具制造与成形工业云平台发展,赋能中小微企业数字化转型。浙江省在《浙江省知识产权发展“十四五”规划》中强调加强模具相关知识产权布局,实现全链条一体化保护。多地通过补贴政策支持模具企业引进国际专家,联合高校培养技能型人才,例如宁波、广东等地的企业与职业院校合作建立实训基地。

(三)行业层面政策

中国模具工业协会制定《模具行业“十四五”发展纲要》,提出模具产品向“三高”(高水平、高质量、高效率)和“三化”(制造系统化、服务定制化、工艺替代化)方向发展。鼓励制定团体标准,如严于国标的塑料模具标准,提升市场竞争力,并推动国家标准、行业标准、团体标准协同发展。行业协会推动组建研发联合团队,集中支持CAD/CAM/CAE基础平台研发,例如通过科研立项加强数字化分析模拟软件技术攻关。支持企业建设国家级模具工程中心,鼓励工艺改善、方法创新及产业链协同创新,如安徽中鼎通过多元化布局提升智能化水平。鼓励“专精特新”企业成长,例如浙江省对“小巨人”企业在元器件、工具、模具等领域给予竞争力强化支持。推动区域品牌建设,如宁波华翔聚焦新能源汽车模具,广东鸿图拓展电子模具领域,通过品牌影响力提升国际市场份额。

二、行业产业链

从产业链来看,塑料模具行业上游为原材料及相关机械设备,原材料包括模具钢、铸铁、有色金属、橡胶、塑料等,机械设备包括数控机床、铸造机械、焊接操作机等。中游为塑料模具制造环节。下游是指行业的主要应用领域,包括机械、汽车、家电、电子通信、建筑建材等。

塑料模具行业的上游构成以模具钢为核心原材料,占比显著,常用钢材类型涵盖预硬钢、中碳钢、合金钢等,其优异的可加工性、耐磨性及耐腐蚀性直接决定模具的强度与精度。2024年中国钢材产量达14亿吨,同比增长1.1%,持续稳定的原材料供应为行业奠定基础。此外,铸铁、有色金属、橡胶及工程塑料等材料形成多元补充,满足不同模具的特殊需求。机械设备方面,数控机床、五轴加工中心及智能机器人等高端装备的应用,显著提升了模具制造的精度与效率,例如某企业通过引入3D打印技术将模具生产周期从25天压缩至1天,材料利用率提升70%。

中游制造环节呈现技术密集型特征,3D打印与智能制造技术成为核心驱动力。2025年数据显示,采用AI优化生产的企业良品率提升至98.5%,自适应机器人使人力成本减少40%。行业龙头企业如上海亚虹、宁波利安等,通过引进国际先进设备及构建全自动柔性生产线,实现模具型腔尺寸精度达微米级,部分指标接近国际水平。同时,斜顶模具等创新结构通过压缩空气辅助脱模、交叉杆斜顶设计等技术突破,有效解决复杂零件脱模难题,提升生产效率。产业链整合方面,头部企业通过云平台整合产能,设备利用率提升18%,推动行业向“设计-生产-服务”一体化转型。

下游应用领域覆盖汽车、家电、电子通信等支柱产业,其中汽车行业占比超30%,2025年1—2月中国汽车产销量同比分别增长16.2%和13.1%,新能源汽车轻量化需求推动电池壳体模具精度突破±0.01mm。家电领域,改性塑料在空调、冰箱中的渗透率持续提升,2023年国内改性塑料市场改性化率达24.8%,预计2025年将突破30%。电子通信行业则因5G基站建设及消费电子升级,带动精密注塑模具需求增长,例如某企业通过微注塑技术实现手机外壳厚度0.3mm的突破。新兴领域如医疗可降解支架模具获FDA认证,展现高端市场突破能力。整体来看,下游应用的多元化与高端化趋势,推动塑料模具行业向绿色化、智能化方向加速转型。

三、产品市场规模

模具是工业生产中用于批量制造具有特定形状和尺寸零部件的关键工序,其核心功能是通过成型工艺将原材料(如金属、塑料等)转化为所需产品。模具通过压力机或其他设备,利用其特定结构使材料成型,是生产工业产品的基础工具。例如,注塑模具用于塑料制品生产,冲压模具用于金属板材成型,锻造模具用于金属锻造等。模具广泛应用于汽车、电子、家电、航空航天等行业,几乎所有工业产品(如机床部件、螺丝、纽扣、电器外壳)均需依赖模具生产。其精度和质量直接影响最终产品的性能。模具材质多为高强度金属(如钢),以确保耐用性和成型精度。结构上,模具通常包含成型装置(凹模、凸模)、定位装置(导柱、导套)、冷却系统等组件,部分高端模具(如热流道模具)还集成恒温控制系统。根据加工成型方法的不同,模具可分为冲压模具、压铸模具、锻造模具、铸造模具、挤压模具等。

a.冲压模具:冲压模具是在冷冲压加工中,将材料(金属或非金属)加工成零件(或半成品)的一种特殊工艺装备。冲压过程是在室温下,利用安装在压力机上的模具对材料施加压力,使其产生分离或塑性变形,从而获得所需零件的一种压力加工方法。

b.压铸模具:压铸模具是铸造金属零部件的一种工具,在专用的压铸模锻机上完成压铸工艺。压铸的基本工艺过程是:金属液先低速或高速铸造充型进模具的型腔内,模具有活动的型腔面,它随着金属液的冷却过程加压锻造,既消除毛坯的缩孔缩松缺陷,也使毛坯的内部组织达到锻态的破碎晶粒。

c.锻造模具:锻造模具是一种能使坯料成形为模锻件的工具,在锻造工艺过程中使用。原材料在外力的作用下在锻模中产生塑性变形,从而得到所需的形状和尺寸的零件。锻造模具的设计需要考虑成形工艺和模具材料、热处理工艺等多个因素,以保证模具的精度和寿命。

d.铸造模具:铸造模具是为了获得零件的结构形状,预先用其他容易成形的材料做成零件的结构形状,然后再在砂型中放入模具,形成和零件结构尺寸一样的空腔。在该空腔中浇注流动性液体(如金属液)液体冷却凝固之后就能形成和模具形状结构完全一样的零件。

e.挤压模具:挤压模具是一种用于挤压加工的模具,通过机械压力将被加工物体压成末端孔口形状,制造出各种形状的金属或非金属制品。挤压模具的精度要求较高,使用材料的选取、热处理工艺、加工精度都会影响到成品的质量。

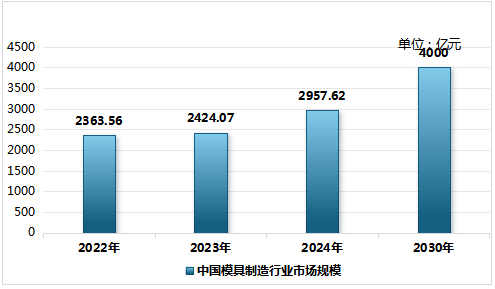

据资料显示,2022年中国模具制造行业市场规模为2363.56亿元,2023年,中国模具制造行业市场规模为2424.07亿元。经过多年的发展,我国已成为世界模具制造和贸易的重要大国,模具生产技术水平不断提升,产量持续增长。2023年,我国模具产品的产量为2695.88万套,同比增长2.56%。

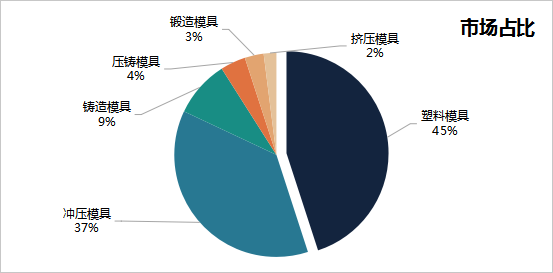

中国模具制造行业市场规模在全球范围内占据重要地位且呈现持续扩大态势。从细分市场来看,塑料模具、冲压模具和铸造模具是主要组成部分。其中,塑料模具市场占比相对较大,冲压模具和铸造模具也各有相当规模。并且,随着新能源汽车、智能电子设备等新兴领域的快速发展,相关模具的需求也在不断攀升,为市场规模的增长注入新动力。2024年,中国模具行业市场规模约2957.62亿元,预计到2030年突破4000亿元。

其中,塑料模具市场占比最大,达到45%;冲压模具市场占比约为37%;铸造模具市场占比约为9%;压铸模具市场占比约为4%;锻造模具市场占比约为3%;挤压模具市场占比约为2%。

塑料模具的主要细分类型,这些类型在日常生产和设计中被广泛使用,按模具结构和水口类型可细分为两板模、三板模、热流道模 / 无流道模;特定的成型工艺和功能分类可细分叠层模具、侧向分型与抽芯模具、嵌件模具、双色/多色注塑模具、螺纹脱模模具。

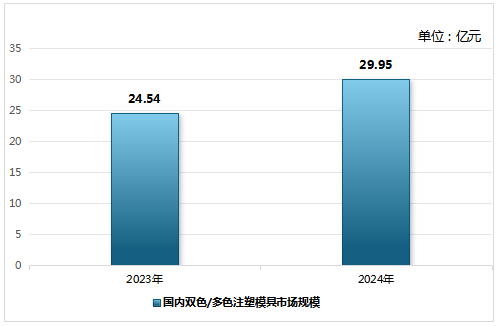

据资料显示,其中双色/多色注塑模具在注塑模具市场中的年均占比在2.25%,在消费电子、汽车灯罩、高端日用品等领域需求旺盛。虽然当前整体占比可能不高,但由于其能实现特殊外观和功能集成,是未来发展的一个重要趋势。

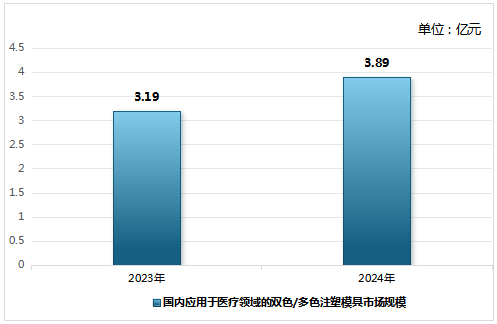

双色/多色注塑模具从应用领域来看,市场呈现出明显的“双巨头”驱动格局,其中消费电子(年均约占35%) 和汽车产业(年均约占30%) 共同占据了约三分之二的市场份额,前者追求极致外观与功能集成,后者侧重于提升内饰质感与部件功能;其余市场则由医疗(年均约占13%)、个人护理(年均约占10%)、家用电器(约12%) 等对材料、手感及密封性有特殊要求的行业所占据。未来,这一技术的增长将继续受益于汽车电动化智能化、消费电子创新以及可持续发展趋势的推动。

图表 1 国内模具制造行业市场规模

图表 2 国内模具制造各类模具行业市场占比

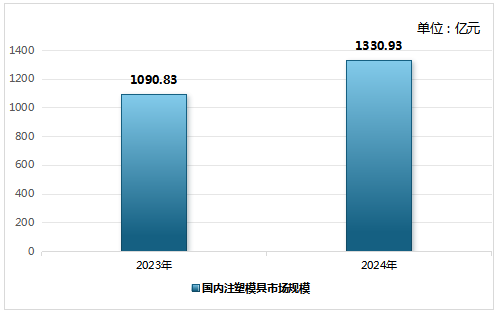

图表 3 国内注塑模具市场规模

图表 4 国内双色/多色注塑模具市场规模

图表 5 国内应用于医疗领域的双色/多色注塑模具市场规模

声明:免责声明:此文内容为本网站转载企业宣传资讯,仅代表作者个人观点,与本网无关。仅供读者参考,并请自行核实相关内容。